本記事では「買ってはいけない高配当株」をテーマに注意点と見分け方を解説します。

高配当株の魅力は不労所得であり、少しずつ配当が貰える株を購入すれば将来余裕のある暮らしを送ることができます。

但し、高配当株の中には「買ってはいけない」と言われる罠銘柄も存在。

配当利回りだけを見た投資をせず、本記事の注意点をしっかりとチェックしておきましょう。

①高配当株の魅力は不労所得

②高配当になっている理由を確認

③「配当利回りが高すぎる」、「記念配当」には注意

④配当推移が安定している銘柄を購入

⑤バフェットコードを活用した企業分析を実施しよう

「高配当株投資」の魅力とは?

高配当株における配当金は、一度購入するだけであとは何もすることなくあなたにお金を届けてくれます。

| 配当金 | 事例 |

|---|---|

| 月1万円 | 電気代がタダに |

| 月5万円 | 食費がタダに |

| 月10万円 | 家賃がタダに |

| 月25万円 | 田舎ならFIREという選択肢も |

月1万円の配当金でも、「電気代がタダ」考えると気持ちの余裕は金額以上に大きいものがあります。

このため、高配当株はあなただけの「お金の生る木」とも言えるでしょう。

配当金が月20万円を超えてくれば、「アーリーリタイア」も視野に入る

こんな魅力のある高配当株ですが、配当利回りだけを見た投資は危険です。

- 配当性向

- 記念配当

- 自己資本比率

など、注意するべきポイントをチェックしていきましょう。

「買ってはいけない高配当株」6つのポイント(注意点)

「買ってはいけない高配当株」の特徴は以下の通りです。

ポイント①配当性向が高すぎる銘柄

配当性向は株主に対する還元を図る1つの指標です。

配当性向(%)=1株当たりの配当金÷1株当たりの利益(EPS)×100

配当性向が高い銘柄は、株主に対しての利益還元に積極的な企業と言えます。

一方、配当の原資は会社の事業で得た利益です。

配当性向が高すぎる場合、設備投資や人材確保など今後会社を大きくする資金が枯渇する可能性があります。

配当性向の平均は「30~40%」を目安に配当額を決定する企業多い

高配当株の中には、100%を超える配当性向となっている企業が存在する

数年に渡り100%を超える配当性向を維持している企業は、将来的に減配になる可能性がある点は注意しましょう。

ポイント②記念配当で利回りが上がっている銘柄

高配当株の中には「記念配当」、「特別配当」で一時的に配当利回りが上昇している銘柄があります。

「配当利回りランキング」を調べると10%を超える企業も存在。

但し、記念配当はあくまで一時的なものであり継続性に課題が残ります。

このため、配当利回りが高いという理由だけで株を購入するのは辞めましょう。

ポイント③配当額が順調に推移していない銘柄

配当額が安定しない銘柄には注意が必要です。

高配当株に求められるのは配当額の安定性及び増配であり、最低でも「10年間減配していない」など長期的な配当推移をチェックしましょう。

高配当株を購入する際は配当推移もチェックを確認しましょう。

ポイント④自己資本比率が低下している銘柄

自己資本比率は企業の安定性を表す数値です。

自己資本比率(%)=自己資本÷総資本×100

一般的に自己資本比率が高い場合、財務の安定性が高いと判断されます。

| 産業 | 自己資本比率 |

|---|---|

| 建設業 | 40.92% |

| 製造業 | 44.65% |

| 情報通信業 | 54.25% |

| 運輸業・郵便業 | 35.46% |

| 卸売業 | 41.03% |

| 小売業 | 30.99% |

| 飲食サービス | 15.21% |

業態により違いはあるも「30%以上」が1つの目安です。

自己資本比率が減少している高配当株は、安定した配当維持が難しくなるため投資をする前にチェックを行いましょう。

ポイント⑤赤字が続いている銘柄

単年度ではなく長期業績を確認するようにしましょう。

複数回に渡り赤字となっている銘柄は、リスクが高く投資対象とは言えません。

安全を求める場合、「過去10年間1度も赤字になっていない銘柄」を選ぶのがおすすめです。

ポイント⑥有利子負債が増加している銘柄

有利子負債をシンプルに解説すると「借金」です。

有利子負債は以下に分けられます。

- 短期借入金

- 長期借入金

- 社債

企業が成長する上で、借入金は新たな投資をする上で必要不可欠であり「借入金多い=業績が不安定」という訳ではありません。

但し、売上が横ばいにも関わらず有利子負債だけが増加している企業については注意が必要と言えるでしょう。

「買ってはいけない高配当株」の見分け方を解説

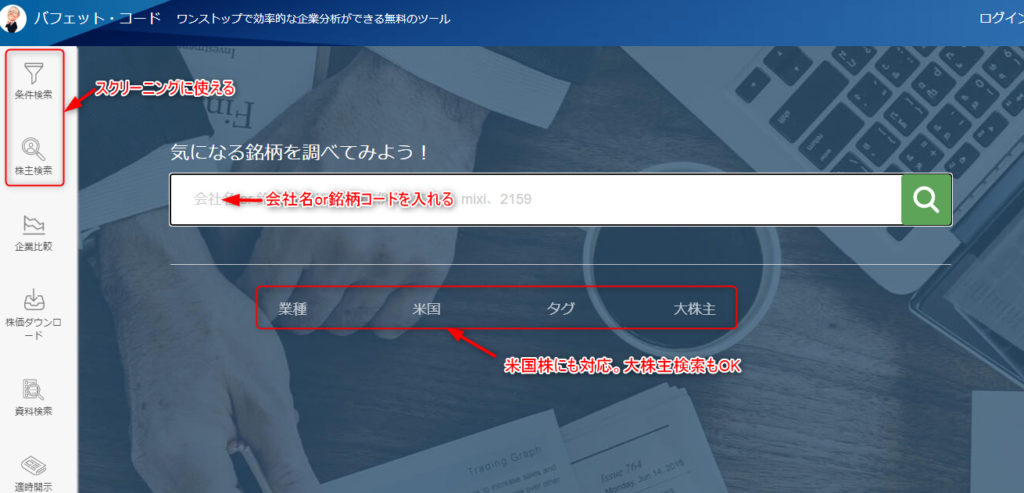

無料ツールバフェットコードを活用した分析方法を参考まで解説します。

「バフェットコード」とは、ボタン1つで効率的に企業分析ができるツール。

- 利用料無料で使える

- メールアドレスなど登録不要

- 企業の比較分析にも対応

使い方を詳しく知りたい方は以下記事も合わせてチェックしてみましょう。

http://long-term-investment.jp/buffett-code/

それでは順番に操作方法を解説します。

(例:KDDIにて分析)

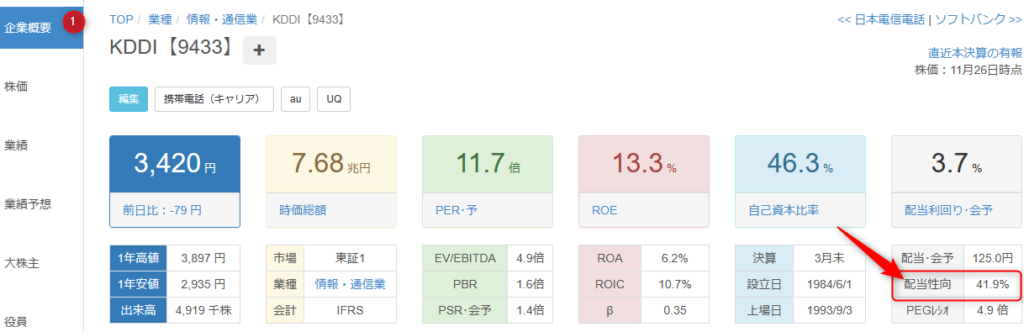

①配当性向

- 検索バーに企業名を入力

- 「企業概要」をクリック

- ホーム画面に配当性向が表示される

30%~40%が1つの目安と言われています。

②記念配当

- IR資料をタップ

- 「適時開示」タップ

- リリース内容から配当金について確認をする

一時的に高配当になっている場合注意が必要です。

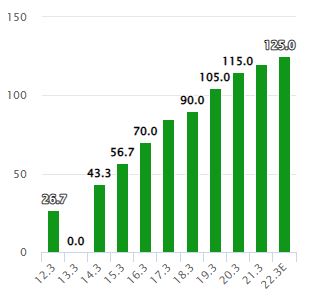

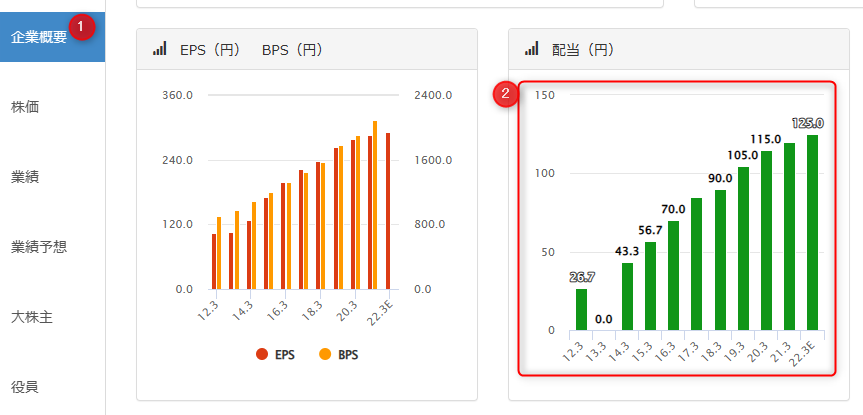

③配当金推移

- 企業概要をタップ

- 配当金推移をチェック

過去10年間の配当推移が確認できます。

「順調に増配しているか?」、「減配はないか?」など確認をしましょう。

④自己資本比率

- 「企業概要」をクリック

- ホーム画面に自己資本比率が表示される

「自己資本比率は低すぎないか?」を確認しましょう。

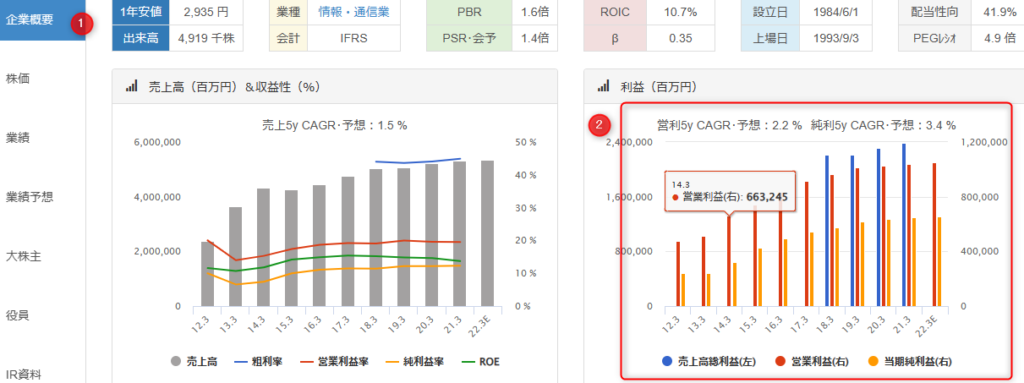

⑤利益

- 「企業概要」をクリック

- ホーム画面に企業利益が表示される

売上、利益共に右肩上がりが理想。

「利益はしっかり出ているか?」、「赤字になっていないか?」をチェックしましょう。

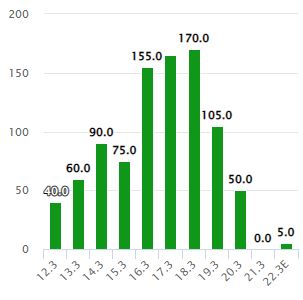

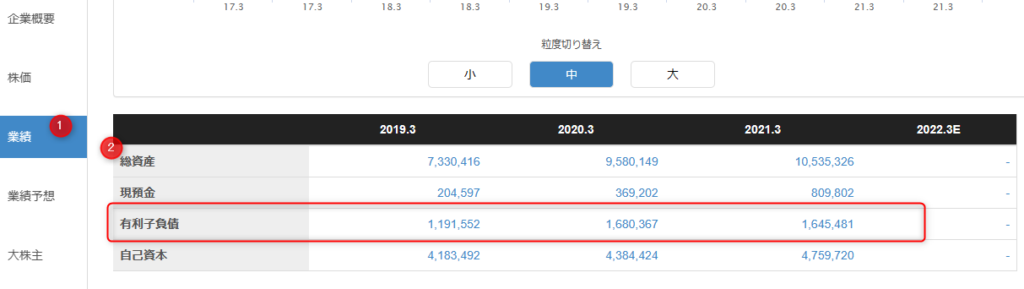

⑥有利子負債

- 「業績」をクリック

- 過去3年の有利子負債を確認する

「有利子負債は拡大していないか?」をチェックしましょう。

但し、上記でも解説した通り企業成長に借入金であるため、売上推移も合わせて確認するのが大切です。

高配当株を購入したら管理アプリを活用しよう

高配当株を実際に購入したら管理アプリを活用するようにしましょう。

筆者が実際に利用している管理アプリを3種類紹介します。

- カビュウ

- moomoo

- 配当管理

①カビュウ

複数の金融商品を保有していると、資産推移のチェックに苦労する場合があるでしょう。

そこでおすすめなのが、株管理に特化したアプリ「カビュウ」の利用です。

- 複数の保有株を一括管理

- 過去のトレードを分析できる

- 保有株の適時開示を通知

カビュウは、複数の金融商品を一元管理。

カビュウは、銘柄別に「いつ買って(IN)、いつ売ったか(OUT)」がアプリ上で一目で確認できます。

「自身のエントリータイミングは適切か?」アプリを通してチェックするのに最適です。

配当金管理にも対応しており、「累計配当金」、「月別配当金」を自動表示。

高配当株投資家にもおすすめと言えるでしょう。

また、自身の投資実績を元に診断する「投資家タイプ診断」という面白い機能も搭載。

自身の性格やタイプを客観的に判断するのに最適です。

無料版も用意されているため、気軽に使用感をチェックしてみましょう。

カビュウは無料版、有料版の2種類を用意

有料版は1ヵ月間無料で利用可能

紹介コード「L3GQ」を入れると更に1ヵ月(計2ヶ月)伸びるため、有料版の使用感をチェックしたい方は利用しておきましょう。

http://long-term-investment.jp/kabuview/

②moomoo

アプリで場所を選ばず財務分析をしたい方は、moomooの利用がおすすめです。

そこでおすすめなのが、2022年10月27日誕生した新しい次世代型金融情報アプリ「moomoo」の活用。

日本での知名度は高くありませんが、世界では2,100万人以上のユーザーがmoomooのアプリを利用しています。

- 日本株、米国株のスクリーニング

- 日本株、米国株の財務分析

- シミュレーション取引が可能

moomooに銘柄登録することで、米国株のリアルタイム株価を手軽に確認。

企業分析に強く、気になる日本企業、米国企業の財務分析が可能です。

その他、「銘柄スクリーニング」、「ヒートマップ」など株のトータル管理に対応。

完全無料のツールのため気軽に利用してみましょう。

上記で解説したバフェットコードは米国株の財務分析が有料

このため、日米の財務分析に無料対応したmoomooの利用を検討しよう

➤「moomoo」を無料でダウンロードする

※IDを取得すればすぐに利用できます

http://long-term-investment.jp/moomoo/

③配当管理

「配当管理」は保有株の配当額を一元管理できるアプリです。

- 年間配当金額の確認

- 月別配当金額の確認

- 資産のポートフォリオ管理

高配当株を購入したら、「配当管理」アプリに保有株を入力して自身の配当額をチェックしてみましょう。

少しずつ配当額が増えているのを見るとモチベーションアップに繋がります。

http://long-term-investment.jp/dividend-management/

買ってはいけない高配当株【まとめ】

本記事では「買ってはいけない高配当株」をテーマに注意点と見分け方を解説しました。

高配当株には「不労所得」という魅力があります。

こんな魅力のある高配当株ですが銘柄選びには注意が必要です。

このため、目先の配当利回りだけに注目するのではなく

- 業績

- 有利子負債

- 配当性向

など、複数の指標を元に投資を行いましょう。

また、「株スクリーニングアプリ」を活用して企業分析を行うのが大切です。

以上、「買ってはいけない高配当株」まとめでした。

【関連記事】高配当株の買い時をテーマにポイント解説しています。

http://long-term-investment.jp/high-dividend-kaidoki/

【関連記事】「高配当株おすすめしない」という言われる理由と対策を解説しています。

http://long-term-investment.jp/high-dividend-no/

【関連記事】高配当株投資の失敗事例をまとめています。

http://long-term-investment.jp/dividend-failure/