本記事では「ロボアドバイザー」をテーマに注意するべきデメリットを解説します。

国内NO.1の「ウェエルスナビ」は預かり資産1.3兆円を突破と人気であり、ロボアドバイザーの利用を検討している方は少なくないでしょう。

投資初心者を中心に人気のあるサービスですが、当サイトではロボアドバイザーを非推奨としています。

考え方は投資家それぞれであるため、本記事のメリット、デメリットを参考にした上で利用を検討してみましょう。

①ロボアドバイザーはAIが自動投資をするのが魅力

②但し、年1%と高額な手数料が必要

③長期投資の場合複利の影響で数百万円の違いがでる

④紹介料を目的とした記事には注意が必要

⑤複数の金融商品を購入したい場合「8資産均等型」の購入も検討しよう

【結論】「ロボアドバイザー」はおすすめできない

ロボアドバイザーは初心者におすすめ!

ロボアドバイザーおすすめランキング〇選!

現在、紹介料を目的にこんな記事が量産されています。

最近では、大手新聞社、保険会社のドメインを借り受けメディアを運営し、検索順位をハックする寄生サイトという手法が流行

広告収入が高い順にランキングが掲載されている場合も多く、特別単価に応じて順位が変動する

このため、「上場企業のサイトだから信頼できる」というのは注意するべき現状と言えるだろう

※本記事では「正しい投資を始めて欲しい」という思いから注意点を深掘りし、ロボアドバイザーに関する広告リンクも使用していない

投資に対する考え方は人それぞれであるため、デメリットを理解した上でロボアドバイザーを始めるのであれば問題ありません。

但し、「放置するだけで自動投資が可能」という理由だけで高額な手数料を支払うのは、正しい資産形成とは言えないでしょう。

- 投資信託

- 個別株

- 先物取引

- FX

- 仮想通貨

など、各種魅力とリスク(デメリット)が存在。

自身のリスク許容度が高い投資家であれば、FX、仮想通貨などボラティリティが高い金融商品に投資することも否定されるものではありません。

それにも関わらず、ロボアドバイザーを非推奨とする理由は以下の通りです。

誰でも簡単に購入できる商品を「仲介マージン」を払って購入するのは投資としては極めてNGな行為

投資で損をするのはいつの時代も情報弱者。

「簡単」、「手軽」などの言葉だけでなく投資で成功するには最低限の知識は必要です。

このため、メリット、デメリットを正しく理解しておきましょう

「ロボアドバイザー」特徴とは?(メリット)

デメリットを見る前にロボアドバイザーの基本をチェックしましょう。

※現状口座数NO.1の「ウェルスナビ」から一部抜粋

- AIが自動で投資

- あなたに合わせた投資スタイルを提案

- 最適な配分で自動積立

特徴①AIが自動で投資

ロボアドバイザー最大の魅力はAIによる自動投資。

- 何に投資をするのがベストなのか?

- ポートフォリオの割合は?

- 注文設定をするのが手間

など、投資初心者の方を中心にサービスが拡大しています。

投資を始めようと思っても「実際に何を購入するべきか?」という大きな壁があり、この悩みを解決したサービスと言えます。

特徴②あなたに合わせた投資スタイルを提案

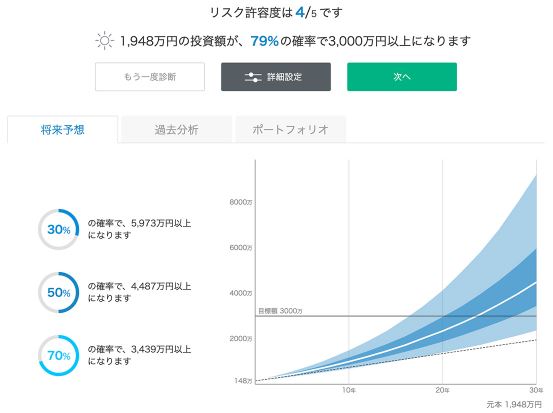

簡単なアンケートからおすすめの投資商品を提案。

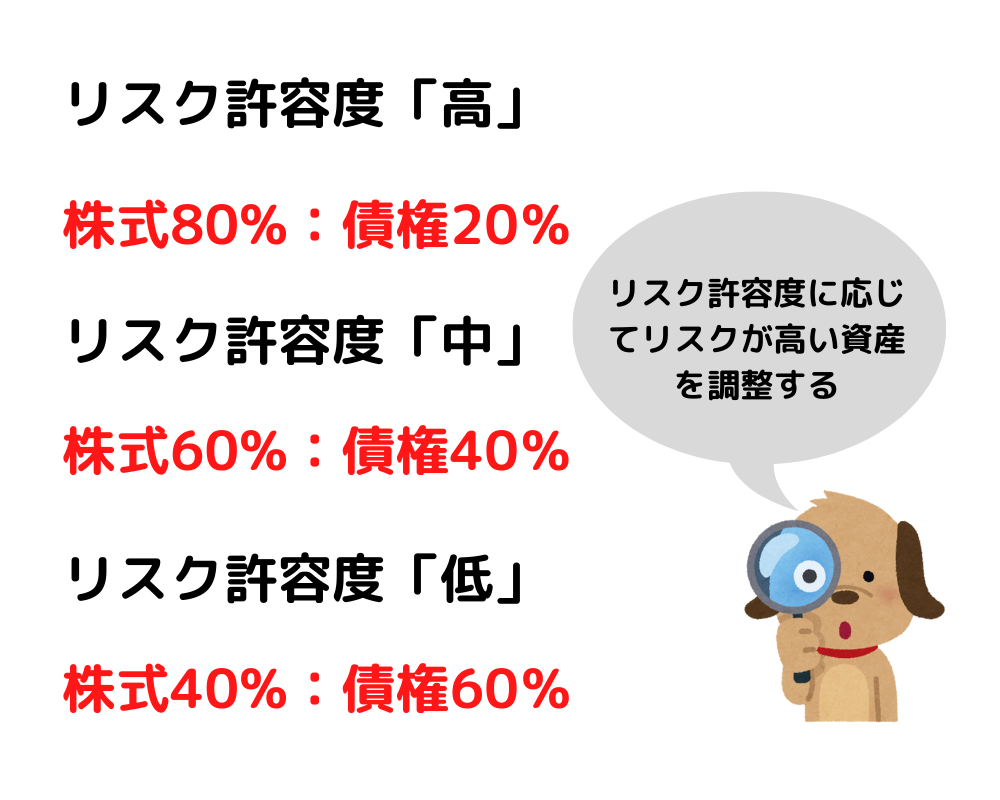

あなたに合わせたリスク許容度を判定し、アセットアローケーションが組まれます。

「最適なバランスが分からない」という投資家から高い評価を得ています。

特徴③最適な配分で自動積立

少額から幅広い投資商品に自動積立が可能。

投資初心者の方が分散投資をするには、高いハードルがあります。

最適な配分で自動積立が出来る点もロボアドバイザーのメリットです。

ロボアドバイザーの特徴から分かる対象者は以下の通りです。

- 投資初心者

- 忙しく投資する時間が無い方

- AIに自動運用を任せたい方

主に、「これから投資をスタートする方」がターゲットと言えるでしょう。

続いて、本題のロボアドバイザーデメリットを解説します。

「ロボアドバイザー」おすすめしない5つのデメリット

ロボアドバイザーのデメリットをまとめると以下の通りです。

デメリット①高額な手数料が発生

ロボアドバイザーは「年1%」の仲介手数料が発生。

具体的な事例として、「ウェルスナビ」と「自分で投資」をした場合を比較

例:VTI(全米株式ETF)を購入

| 経費率 | |

| ウェルスナビ | 年1%+0.03%=1.03% |

| 自分で投資 | 年0.03% |

ロボアドバイザーは長期投資(10年以上)を推奨。

逆に言うと、長期に渡り複利で1%分の手数料を支払うことになります。

具体的なシミュレーションを見てみましょう。

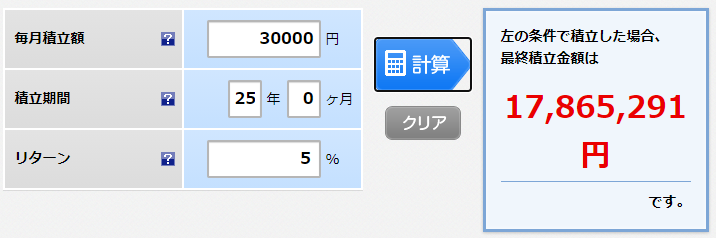

- 投資額:毎月3万円

- 運用期間:25年間

- 運用リターン:年5%

自分で投資した場合

25年後の期待リターンは「約1,786万円」

というシミュレーション結果になりました。

ロボアドバイザーを使用した場合

25年後の期待リターンは「約1,542万円」

というシミュレーション結果になりました。

※ウェルスナビの手数料1%を除き、運用リターン4%にて試算

運用評価額に「244万円」の違いが発生

1%の手数料が将来どれだけ自身に影響を与えるか確認しよう

複利効果により1%の手数料を軽視するのは極めて危険な行為です。

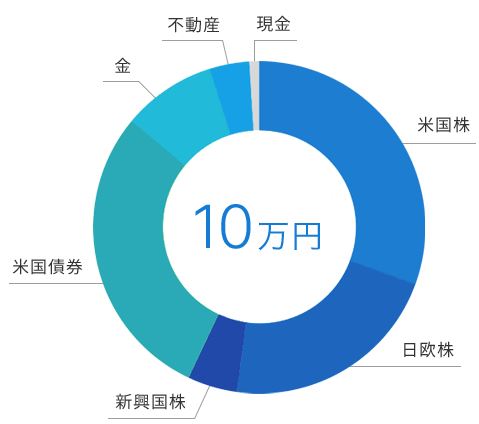

デメリット②アセットアロケーションを組んでいるだけ

ロボアドバイザーの謳い文句は「AIによる自動投資」

最適なバランスでアセットアロケーションが組まれるのが強みと言えます。

但し、難しいものはなく事前に用意されたポートフォリオが提供されているだけです。

リスク許容度をアンケートで確認し投資比率を提案。

難しいアルゴリズムが働いているわけではなく、ネット検索すれば誰でも入手できる簡単なポートフォリオです。

「長期に渡り手数料を支払う価値はあるのか?」をもう一度考えてみよう

デメリット③投資家として成長が皆無

日本人は先進国と比較して金融リテラシーが低いと言われています。

そんな中、投資する商品すらAIに任せていては成長はありません。

投資する商品を自身で選ぶ行為こそが、最大の勉強と言えます。

その行為を放棄して

デメリット④投資商品は誰でも購入可能

ロボアドバイザーの投資商品は特別な物はありません。

大手投資会社のメジャーな商品ばかりです。

- バンガード

- ブラックロック

- ステート・ストリート

など、ネット証券で検索すれば3分で購入できます。

不要な仲介マージンを支払うことなく、自身で投資商品を購入しましょう。

デメリット⑤注文設定すればどの投資商品もやる事はない

利用者の多くが、「自動投資」、「自動リバランス」に興味を持っているようです。

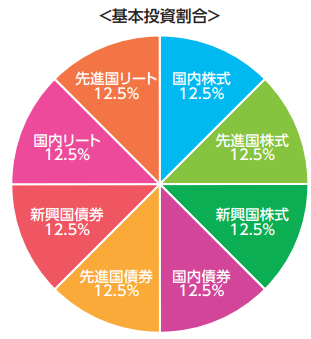

例:「eMAXIS Slim バランス(8資産均等型)」の場合

- 株式:国内、先進国、新興国

- 債権:国内、先進国、新興国

- リート:国内、先進国

対して、12.5%ずつ均等投資を行います。

ファンド側で自動リバランスを行ってくれるため、投資家が調整をする必要がありません。

本ファンドを1本持つだけで、複数の金融商品かつ全世界に分散投資が可能。

こんな素晴らしい投資商品でも、自身で購入すれば手数料は「年0.154%」

少し勉強するだけで、手間を掛けることなく資産形成が可能です。

(参考)【評価】「eMAXIS Slimバランス8資産均等型」がダメな5つ理由│分散性は最強?

「ロボアドバイザー」気になる3つの質問

ロボアドバイザーを検討している方の気になる質問をまとめました。

質問①ロボアドバイザーは儲かるのか?

未来は不確実であるも、国際分散投資は長期でみると安定した資産形成が可能です。

但し、年1%と高額な手数料が必要なことからロボアドバイザーはベストな投資法ではありません。

このため、投資商品を自身で選択し不要な中間マージンを払わないようにすることをおすすめします。

アセットアロケーションについて理解したい方は以下記事がおすすめです。

http://long-term-investment.jp/asset-allocation/

質問②どの投資商品を購入したら良いか分からない

「具体的に購入するべき投資商品が分からない」と悩む方も少なくありません。

| 信託報酬 | |

| eMAXIS SlimS&P500 | 0.09372%/年 |

| 楽天全米株式インデックスファンド | 0.162%/年 |

| eMAXIS Slim全世界株式 | 0.05775%/年 |

上記3種は一例ですが、格安かつ分散性の高いファンドは多数存在。

もっと詳しく投資商品について知りたい方は以下記事で解説しています。

http://long-term-investment.jp/tumitatenisa-1pon/

質問③金(ゴールド)にも積立したい

ロボアドバイザーはポートフォリオの一部に安全資産であるゴールドを積立。

目的は、株式と比較して暴落が小さく守りの資産と活用されるためです。

金への投資は「金現物」、「純金積立」、「金ETF」の3種類。

手数料、盗難リスクを加味すると「金ETF」の購入が最適解と言えます。

詳細については以下で解説しています。

http://long-term-investment.jp/gld-gldm-iau/

ロボアドバイザーおすすめしない【まとめ】

本記事では「ロボアドバイザー」をテーマに注意するべきデメリットを解説しました。

投資商品は多数あり「性格」や「リスク許容度」が異なるため正解は存在しません。

「それでもなぜロボアドバイザーをおすすめしないのか?」というと、不要な仲介マージンであるということが最大の理由です。

また、ロボアドバイザーに関しては高額な紹介報酬からデメリットを明確にしないメディアも少なくありません。

資産形成はスタートを間違えると将来大きな影響を与えます。

「情報を発信する責務が守られているのか?」と現在のロボアドバイザー関するメディアの発信に疑問を感じ本記事を執筆しました。

投資に関する考えは人それぞれであるため、「デメリットを理解した上で投資をする」という方は公式サイトをチェックしましょう。

※当サイトではあえて公式リンクは載せていません

アルバート・アインシュタイン博士がこんな言葉を残しています。

複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う

複利を味方につけた人はお金持ちになり、敵に回した人は不幸になります。

1%の手数料を軽視せず、自身で投資を始めましょう。

高橋ダンさんはニューヨーク市のウォールストリートで12年間働き、投資銀行業務、取引を行った凄腕トレーダーです。

Youtuberとしても有名で50万人越えの登録者が存在。

こちらの動画でもロボアドバイザーのリスクが詳しく解説されています。

「ロボアドバイザー」解説動画

紹介料を目的とした量産記事に惑わされず、正しい投資を始める方が1人でも誕生することを祈っています。

【最後に補足】

ネット検索でロボアドバイザーについて調べるユーザーはリテラシーが高い傾向にあります

高い手数料を支払ってしまうのはいつの時代も情報弱者です

結論、本記事にはたどり着くことはありません

あなたの家族、友人など大切な方が投資商品に悩んでいたらぜひ本記事を共有してみてはいかがでしょう

【関連記事】買ってはいけない投資信託をテーマにポイントを解説しています。

http://long-term-investment.jp/investment-trust-kawanai/

【関連記事】株式投資を独学で勉強する方法を解説しています。

http://long-term-investment.jp/investment-studies/

【関連記事】資産配分を考える際のシミュレーションツールを紹介しています。

http://long-term-investment.jp/asset-allocation-tool/