本記事では、「全世界株式(オールカントリー)」をテーマにメリット、デメリットを解説します。

全世界株式は高い分散性から多くの投資家から高い評価を得ている投資商品です。

「新NISAにおすすめ」とも言われており、全世界株式を検討している方は少なくないでしょう。

但し、全世界株式には魅力だけでなく注意するべきデメリットが存在。

このため、投資を検討されている方に向けてメリットだけでなくデメリットを深堀りします。

投資を始める前に正しく理解しておきましょう。

すぐに全世界株式のデメリットをチェックしたい方は「全世界株式はおすすめしない理由」より確認ください。

①全世界株式は約3,000社、世界47カ国に分散投資が可能

②格安な手数料で運用できる

③不確実な未来に対応できる素晴らしい投資商品

④但し、パフォーマンス、為替リスクには課題あり

⑤正しくデメリットを理解した上で投資をしよう

「全世界株式(オールカントリ)」3つのメリット

まずは、全世界株式のメリットについて解説します。

メリット①カントリーリスクに対応できる

全世界株式の魅力はカントリーリスクに対応できる点にあります。

先進国「23カ国」、新興国「24カ国」へ時価総額に応じて投資

現状、先進国のパフォーマンスが高い傾向にありますが、今後新興国が好調になることも考えられます。

長期投資においてすべてのシーンに対応できるのは全世界株式の強みです。

メリット②約3,000社に分散投資

全世界株式の組入銘柄数は「約3,000社」です。

このため、特定の企業が業績不振を発表しても株価に対する影響を抑えることができます。

インデックス投資は「市場の平均点を取れる」投資手法であり、経済成長の恩恵を受けることが可能

また、時価総額に応じて自動でリバランスを行ってくれるため、投資家がメンテナンスをする必要がありません。

メリット③格安な手数料

全世界株式の手数料は格安です。

eMAXIS Slim全世界株式の手数料は「年0.05775%」

仮に100万円を投資した場合でも年間577円の手数料で運用が可能

2023年8月eMAXIS Slim全世界株式は、信託報酬の引き下げを発表(0.1133%→0.05775%)

2024年現在、投資信託の中で最も低コストで運用が可能な点は最大の魅力と言えるでしょう。

但し、こんな素晴らしい投資商品にも理解するべきデメリットがあります。

「全世界株式(オールカントリー)はおすすめしない」と言われる5つの理由

全世界株式の弱点とも言われるデメリットは以下の通りです。

デメリット①パフォーマンスはS&P500に劣る

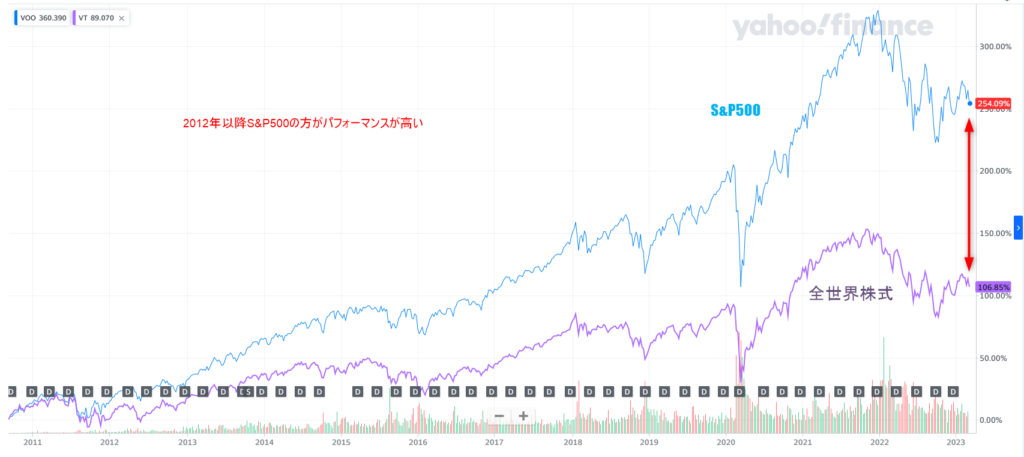

過去のパフォーマンスは「S&P500」が優秀な結果となっています。

2011年以降のS&P500と全世界株式のパフォーマンス比較

2012年以降S&P500が高いパフォーマンスを挙げています。

※円ベース

| 年度 | 全世界株式 | S&P500 |

| 2012年 | 29.6% | 27.0% |

| 2013年 | 49.2% | 60.4% |

| 2014年 | 21.1% | 31.7% |

| 2015年 | -2.2% | 0.9% |

| 2016年 | 2.9% | 6.1% |

| 2017年 | 20.3% | 17.5% |

| 2018年 | -7.5% | ‐7.7% |

| 2019年 | 26.8% | 30.5% |

| 2020年 | 9.0% | 10.3% |

| 2021年 | 32.7% | 44.5% |

| 2022年 | 2.1% | 6.0% |

| 2023年 | 19.6% | 23.3% |

S&P500:9勝

全世界株式:3勝

このため、過去のパフォーマンスを元に投資をする方には全世界株式はおすすめできません。

但し、「これからの20年はどういった市況になるのか?」は誰にも分からないため、あくまで過去の情報として取り扱いをしましょう。

デメリット②手数料は若干割高→(引き下げにより改善)

2023年8月eMAXIS Slim全世界株式は、信託報酬の引き下げを発表(0.1133%→0.05775%)

信託報酬のデメリットは現状改善されている

主要インデックスファンドとの手数料比較

| 信託報酬率 | |

| 全世界株式 | 0.05775% |

| 全米株式 | 0.0938% |

| S&P500 | 0.09372% |

僅かな違いでありそれほど気にする手数料差ではありませんが、全世界株式の強みと言えます。

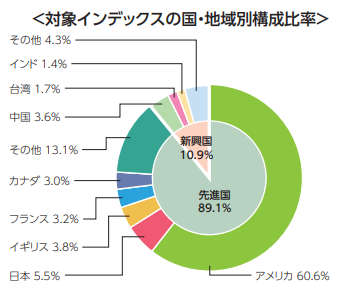

デメリット③米国企業の影響を大きく受ける

全世界株式の組入「60.6%」はアメリカです。

全体の約6割がアメリカであるため、米国市場の影響を大きく受けることになります。

「アメリカが風邪をひくと日本も風邪をひく」という言葉があるように、今や米国市場の影響は世界に波及。

このため、「シンプルにパフォーマンスが高い全米株式またはS&P500へ投資をする」というのも選択肢の1つと言えるでしょう。

http://long-term-investment.jp/sp500-only/

デメリット④組入銘柄数が多い=リスク分散ではない

全世界株式は分散性に優れたファンドであり、組入銘柄数は「約3,000社」です。

このため、特定の企業が業績不振を発表しても株価への影響を抑えることができます。

一方、投資国を分散させたところで暴落に強いポートフォリオを作ることはできません。

以下、2020年コロナショック時のチャート

S&P500、全世界株式どちらも大きく暴落しています。

守りに強いポートフォリオを作りたい場合

- 債券

- 不動産

- 金

- 原油

など、株式とは異なる動きをする投資商品を保有する必要があります。

このため、「全世界株式=守りに強い」というわけではない点は正しく理解しておきましょう。

詳細は以下理想的なアセットアロケーションにて解説しています。

http://long-term-investment.jp/asset-allocation/

デメリット⑤為替の影響を受ける

全世界株式への投資は為替の影響を受ける点は注意が必要です。

- 1ドル100円

- 1ドル150円

上記の場合、基準価額が同じでも1.5倍違いがでる

このため、「円高により想定より含み益が減少する」ということも十分考えられます。

一方、為替については全世界株式だけでなくすべての外国株式に共通する課題です。

日本で生活する以上、日本円を利用する必要があるため一部国内株式への投資も検討してみましょう。

http://long-term-investment.jp/jpstock-vs-usstock/

「全世界株式(オールカントリー)」購入検討者の3つの質問

全世界株式を購入検討している方の質問をまとめました。

Q1.全世界株式はどの銘柄を購入するべきか?

A.「eMAXIS Slimシリーズ」を活用しよう

全世界株式には多数の取り扱い銘柄があります。

このため、手数料比較一覧を作成しました。

| 信託報酬 | |

| VT(ETF) | 0.07% |

| eMAXIS Slim全世界株式 | 0.05775% |

| eMAXIS Slim全世界株式(除く日本) | 0.05775% |

| eMAXIS Slim全世界株式(3地域均等型) | 0.05775% |

| SBI・V・全世界株式インデックス・ファンド | 0.1338% |

| ニッセイ世界株式ファンド | 0.1144% |

| たわらノーロード全世界株式 | 0.1133% |

投資信託では、2023年8月信託報酬の引き下げを発表した「eMAXIS Slimシリーズ」が優位な状況です。

合わせて、月5万円までクレカ積立してポイント還元を受けるのが最適解と言えます。

また、米国ETFの場合バンガード社が提供する「VT」への投資もおすすめです。

信託報酬「0.07%/年」と格安な運用が可能

現在、顧客獲得を目的に「米国ETFの買付手数料無料キャンペーン」を実施

| 楽天証券 | SBI証券 | マネックス証券 |

| 無料 | 無料 | 無料 |

結論、VTは大手ネット証券すべて無料買付に対応しています。

Q2.全世界株式はいつ買うべきか?

A.全世界株式に限らずインデックスファンドのベストな買い時は誰にも分からない

投資家の中には、暴落のタイミングを待ってまとまった資金を投入する方が存在します。

但し、相場の未来は不確実であり誰にも分かりません。

長期目線で世界経済の成長に投資をするのであれば「常に今が買い時」とも言えます。

このため、まとまった資金を1回で投資するのではなく、時間分散を図りながらドルコスト平均で積立するのが良いでしょう。

http://long-term-investment.jp/dollar-cost-averaging/

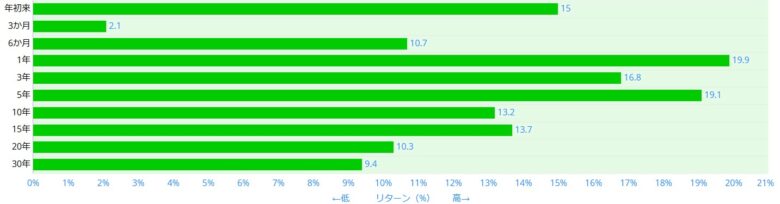

Q3.全世界株式の平均利回りは?

2024年8月時点全世界株式利回り推移は以下の通りです。

- 1年:19.9%/年

- 5年:19.1%/年

- 10年:13.7%/年

- 20年:10.3%/年

- 30年:9.4%/年

短期でのパフォーマンスは変動が大きいため、20年~30年の利回りが参考になるでしょう。

過去30年の歴史では「平均利回り9.4%」と高いパフォーマンスを挙げています。

但し、あくまで過去30年の歴史でありこれからの未来も同じ利回りが保証されるということではありません。

将来の資産をシミュレーションする方は「年5%前後」で試算するのが良いでしょう。

米国株投資をサポートする投資アプリを活用しよう

米国株に魅力があるも「情報収集に苦労する」という方も少なくないでしょう。

そんな方におすすめなのが、投資アプリ「mooomoo」の活用です。

「moomoo」は、2022年10月27日誕生した新しい次世代型金融情報アプリ。

日本での知名度は高くありませんが、世界では2,100万人以上のユーザーがmoomooのアプリを利用しています。

革新的なサービスとして世界の投資家に認められているツールです。

moomooは日本株はもちろん、米国株のリアルタイム表示に対応。

企業分析に強く、売上、決算報告などアプリを通して細かくチェックすることができます。

ETFの長期チャート、注文約定分析にも対応。

無料で利用できるツールであるため、気軽に使用感をチェックしてみましょう。

➤「moomoo」を無料でダウンロード

※IDを取得すればすぐに利用できます

http://long-term-investment.jp/moomoo/

全世界株式メリット、デメリット【まとめ】

本記事では、「全世界株式(オールカントリ)」をテーマにメリットだけでなく、理解するべきデメリットを解説しました。

全世界株式は低コストで国際分散投資ができる素晴らしい投資商品です。

一方、パフォーマンスや為替影響には注意しましょう。

また、日本在住の方は自国通貨の保有比率にも意識をし、国内株式への投資も検討することが大切です。

全世界株式を実際に購入する方は、「eMAXIS Slimシリーズ」が優位。

また、バンガード社が提供するETF「VT」へ投資を行いましょう。

以上、「全世界株式はおすすめしない」デメリットまとめでした。

【関連記事】米国企業の情報収集が可能なサイトをまとめています。

http://long-term-investment.jp/usstocks-site/

【関連記事】オールカントリーと除く日本を比較検証しています。

http://long-term-investment.jp/all-country/

【関連記事】米国株の勉強方法について詳しく解説しています。

http://long-term-investment.jp/us-study/

株価指数 (myindex.jp)より引用

株価指数 (myindex.jp)より引用